W artykule omówimy, jakie są rodzaje oprocentowania, kiedy następują zmiany oraz jakie czynniki wpływają na te decyzje. Zrozumienie tych kwestii pomoże kredytobiorcom lepiej zarządzać swoimi zobowiązaniami finansowymi i podejmować świadome decyzje.

Najistotniejsze informacje:- Oprocentowanie kredytów hipotecznych może być stałe lub zmienne.

- Zmiana oprocentowania może nastąpić po określonym czasie, np. co 5 lat.

- Inflacja i stopy procentowe NBP mają istotny wpływ na wysokość oprocentowania.

- Aby zmienić oprocentowanie, kredytobiorca musi złożyć odpowiedni wniosek.

- Wymagane dokumenty do zmiany oprocentowania różnią się w zależności od banku.

Zmiana oprocentowania kredytu hipotecznego: co musisz wiedzieć

Zmiana oprocentowania kredytu hipotecznego to kluczowy temat, który dotyczy wielu osób korzystających z takich produktów finansowych. Kredytobiorcy powinni być świadomi, że oprocentowanie może się zmieniać w różnych okolicznościach, co ma istotny wpływ na wysokość ich zobowiązań. Zrozumienie, kiedy i jak może dojść do zmiany oprocentowania, jest niezwykle ważne dla efektywnego zarządzania finansami osobistymi.

W przypadku kredytów hipotecznych, zmiany oprocentowania mogą wynikać z różnych przyczyn, takich jak zmiany w polityce banków czy sytuacja na rynku finansowym. Kredyty mogą mieć oprocentowanie stałe lub zmienne, co również wpływa na to, jak często i w jakim zakresie mogą wystąpić zmiany. W kolejnych częściach artykułu przyjrzymy się szczegółowo rodzajom oprocentowania oraz sytuacjom, które mogą prowadzić do ich modyfikacji.

Jakie są rodzaje oprocentowania kredytów hipotecznych?

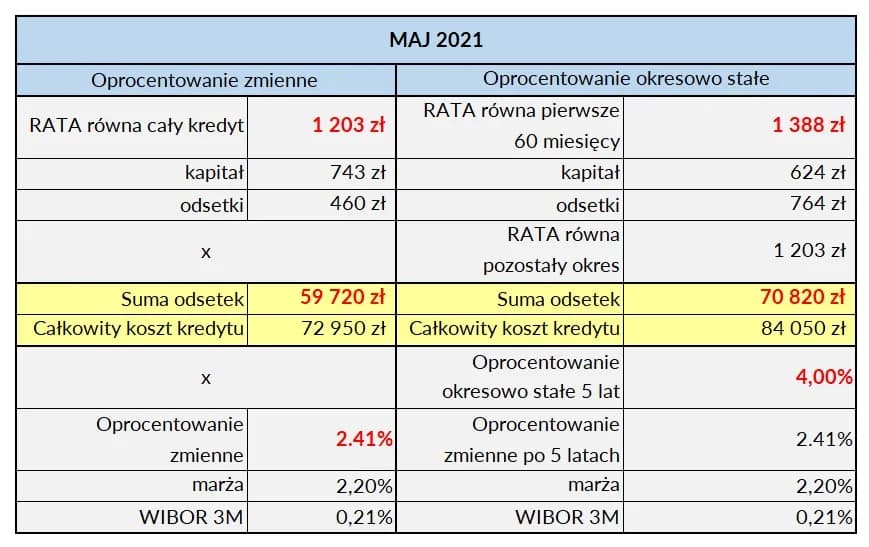

W kredytach hipotecznych wyróżniamy dwa główne typy oprocentowania: oprocentowanie stałe oraz oprocentowanie zmienne. Oprocentowanie stałe oznacza, że przez cały okres kredytowania wysokość oprocentowania pozostaje niezmienna. Dzięki temu kredytobiorcy mają pewność co do wysokości raty, co ułatwia planowanie budżetu. Z drugiej strony, oprocentowanie zmienne może ulegać zmianom w zależności od sytuacji na rynku finansowym, co może prowadzić do niższych rat w przypadku spadku stóp procentowych.

Każdy z tych typów ma swoje zalety i wady. Oprocentowanie stałe zapewnia stabilność, ale może być wyższe na początku kredytowania. Oprocentowanie zmienne z kolei może być korzystniejsze w dłuższej perspektywie, ale wiąże się z ryzykiem wzrostu stóp procentowych, co może zwiększyć raty kredytu. Wybór odpowiedniego typu oprocentowania zależy od indywidualnych preferencji kredytobiorcy oraz jego zdolności do ponoszenia ryzyka.

Kiedy następuje zmiana oprocentowania w kredytach?

Zmiana oprocentowania kredytu hipotecznego może nastąpić w różnych momentach, w zależności od warunków umowy oraz typu oprocentowania. W przypadku kredytów z oprocentowaniem zmiennym, zmiany mogą być wprowadzane na podstawie ustaleń banku, które często wiążą się z określonymi okresami, na przykład co 5 lat. Kredytobiorcy powinni być świadomi, że w takich przypadkach ich raty mogą się zmieniać, co wpływa na całkowity koszt kredytu.Oprocentowanie może również zmieniać się w wyniku decyzji banku, która może być podyktowana sytuacją na rynku finansowym lub zmianami w polityce monetarnej. Warto zaznaczyć, że kredytobiorcy mają możliwość złożenia wniosku o zmianę oprocentowania, na przykład przechodząc z oprocentowania zmiennego na stałe, co może być korzystne w obliczu rosnących stóp procentowych. Zrozumienie, kiedy następuje zmiana oprocentowania kredytu hipotecznego, jest kluczowe dla efektywnego zarządzania swoimi finansami.

Jak inflacja wpływa na oprocentowanie kredytów hipotecznych?

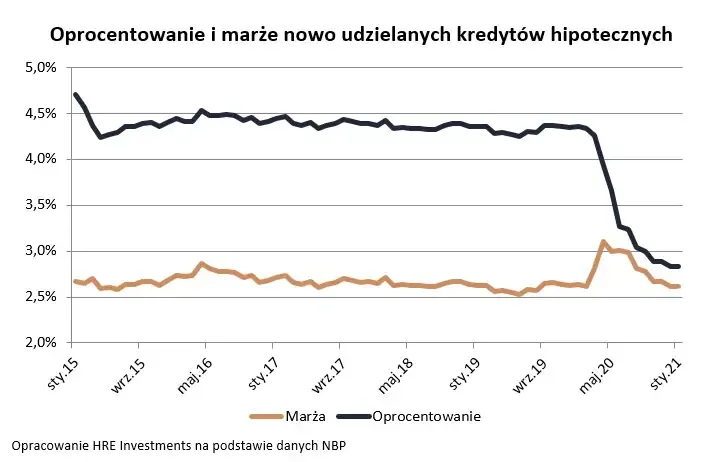

Inflacja ma znaczący wpływ na oprocentowanie kredytów hipotecznych. Gdy inflacja rośnie, banki często podnoszą stopy procentowe, aby zrekompensować wzrost kosztów życia i utrzymania. Wysoka inflacja może prowadzić do wzrostu oprocentowania kredytów, co z kolei zwiększa miesięczne raty dla kredytobiorców. Na przykład, w latach 2021-2022 w Polsce inflacja wzrosła, co spowodowało podwyżki stóp procentowych przez Narodowy Bank Polski (NBP).

Warto zauważyć, że zmiany inflacji mają różny wpływ na kredyty o stałym i zmiennym oprocentowaniu. Kredytobiorcy z oprocentowaniem stałym mogą być mniej narażeni na wzrost kosztów w krótkim okresie, ale po zakończeniu okresu stałego mogą doświadczyć wyższych rat, gdy banki dostosują swoje oferty do wyższych stóp procentowych. Dlatego ważne jest, aby monitorować jak inflacja wpływa na oprocentowanie kredytów hipotecznych i podejmować świadome decyzje finansowe.

Rola stóp procentowych NBP w zmianach oprocentowania

Stopy procentowe ustalane przez Narodowy Bank Polski (NBP) mają kluczowy wpływ na oprocentowanie kredytów hipotecznych. Kiedy NBP decyduje się na podwyżkę stóp procentowych, banki komercyjne zazwyczaj również zwiększają oprocentowanie swoich produktów kredytowych, w tym kredytów hipotecznych. Na przykład, w 2022 roku NBP wielokrotnie podnosił stopy procentowe w odpowiedzi na rosnącą inflację, co miało bezpośrednie przełożenie na wzrost kosztów kredytów dla klientów.

W przypadku obniżek stóp procentowych, sytuacja jest odwrotna – banki mogą zmniejszyć oprocentowanie kredytów, co korzystnie wpływa na kredytobiorców. Zrozumienie, jak stopy procentowe NBP wpływają na oprocentowanie kredytów hipotecznych, jest istotne dla osób planujących zaciągnięcie kredytu lub rozważających jego refinansowanie. Kredytobiorcy powinni być świadomi tych zmian, aby lepiej zarządzać swoimi finansami i podejmować odpowiednie decyzje dotyczące kredytów hipotecznych.

Proces zmiany oprocentowania: krok po kroku

Zmiana oprocentowania kredytu hipotecznego to proces, który może być kluczowy dla kredytobiorców pragnących dostosować swoje zobowiązania do aktualnych warunków rynkowych. Warto zrozumieć, jakie kroki należy podjąć, aby skutecznie zmienić oprocentowanie, oraz jakie są wymagania, które trzeba spełnić. Proces ten zazwyczaj obejmuje złożenie odpowiedniego wniosku oraz dostarczenie wymaganych dokumentów do banku.

- Sprawdzenie warunków umowy kredytowej, aby zrozumieć zasady zmiany oprocentowania.

- Złożenie wniosku o zmianę oprocentowania w banku, w którym zaciągnięto kredyt.

- Dostarczenie wymaganych dokumentów, takich jak zaświadczenia o dochodach czy aktualne dane finansowe.

- Oczekiwanie na decyzję banku, która może zająć od kilku dni do kilku tygodni.

- Podpisanie nowej umowy, jeśli wniosek zostanie zaakceptowany.

Jak złożyć wniosek o zmianę oprocentowania kredytu?

Aby złożyć wniosek o zmianę oprocentowania kredytu hipotecznego, należy najpierw skontaktować się z bankiem, w którym zaciągnięto kredyt. Proces zazwyczaj zaczyna się od wypełnienia formularza wniosku, który można uzyskać w placówce bankowej lub na stronie internetowej banku. Warto przygotować się na dostarczenie dodatkowych informacji, takich jak aktualne dochody, sytuacja finansowa oraz ewentualne zmiany w zatrudnieniu.

W zależności od banku, mogą być wymagane różne dokumenty, które potwierdzają zdolność kredytową wnioskodawcy. Po złożeniu wniosku bank przeprowadza analizę, aby ocenić, czy zmiana oprocentowania jest możliwa. Kredytobiorcy powinni być przygotowani na to, że proces ten może zająć trochę czasu, a decyzja banku będzie zależała od wielu czynników, w tym od aktualnych warunków rynkowych oraz polityki banku.Jakie dokumenty są potrzebne do zmiany oprocentowania?

Zmiana oprocentowania kredytu hipotecznego wymaga dostarczenia odpowiednich dokumentów, które potwierdzają zdolność kredytową oraz sytuację finansową kredytobiorcy. W zależności od banku, wymagane dokumenty mogą się różnić, ale zazwyczaj obejmują one: zaświadczenie o dochodach, wyciągi bankowe oraz informacje na temat aktualnych zobowiązań finansowych.

W przypadku osób zatrudnionych na umowę o pracę, banki zazwyczaj wymagają zaświadczenia o zatrudnieniu oraz wysokości wynagrodzenia. Osoby prowadzące działalność gospodarczą powinny dostarczyć dokumenty potwierdzające przychody, takie jak zeznania podatkowe czy bilans roczny. Dodatkowo, niektóre banki mogą wymagać informacji o posiadanych aktywach, takich jak nieruchomości czy oszczędności, które mogą wpłynąć na decyzję o zmianie oprocentowania.

Czytaj więcej: Jak wyłączyć debet na koncie PKO i uniknąć nieprzyjemnych kosztów

Jak wykorzystać zmiany oprocentowania do optymalizacji kredytu?

W obliczu zmieniających się warunków rynkowych, kredytobiorcy powinni aktywnie monitorować oprocentowanie kredytu hipotecznego oraz sytuację ekonomiczną, aby móc odpowiednio dostosować swoje decyzje finansowe. Jednym z praktycznych zastosowań jest refinansowanie kredytu w momencie, gdy stopy procentowe spadają. Dzięki temu można uzyskać korzystniejsze warunki, co prowadzi do niższych rat i oszczędności w dłuższym okresie.

Dodatkowo, warto rozważyć możliwość zmiany rodzaju oprocentowania w sytuacji, gdy prognozy wskazują na wzrost inflacji lub stóp procentowych. Kredytobiorcy mogą przejść z oprocentowania zmiennego na stałe, co zapewni im stabilność finansową w obliczu niepewności rynkowej. Tego rodzaju decyzje powinny być jednak podejmowane po dokładnej analizie osobistych finansów oraz aktualnych trendów gospodarczych, aby maksymalizować korzyści płynące z kredytu hipotecznego.