W artykule przyjrzymy się aktualnym danym na temat rentowności obligacji skarbowych, porównamy je z wcześniejszymi okresami oraz zbadamy czynniki, które wpływają na ich kształtowanie. Analiza trendów oraz prognoz dotyczących przyszłej rentowności dostarczy cennych informacji dla osób zainteresowanych inwestowaniem w obligacje skarbowe.

Najważniejsze informacje:- Rentowność 10-letnich obligacji skarbowych wzrosła do 5,57% 13 czerwca 2025 r.

- Wzrost o 0,05 punktu procentowego w porównaniu z poprzednią sesją.

- Analiza obecnych stawek rentowności obligacji skarbowych w Polsce.

- Porównanie rentowności z wcześniejszymi okresami oraz czynniki wpływające na ich kształt.

- Prognozy dotyczące przyszłej rentowności obligacji skarbowych w kontekście sytuacji gospodarczej.

Rentowność polskich obligacji skarbowych: Aktualne dane i trendy

Obecnie rentowność polskich obligacji skarbowych jest tematem, który interesuje wielu inwestorów oraz analityków rynku. W dniu 13 czerwca 2025 roku, rentowność 10-letnich obligacji skarbowych wzrosła do 5,57%, co oznacza wzrost o 0,05 punktu procentowego w porównaniu z poprzednią sesją. Taki wzrost może wskazywać na zmiany w oczekiwaniach dotyczących przyszłych stóp procentowych oraz ogólnej sytuacji gospodarczej w Polsce.

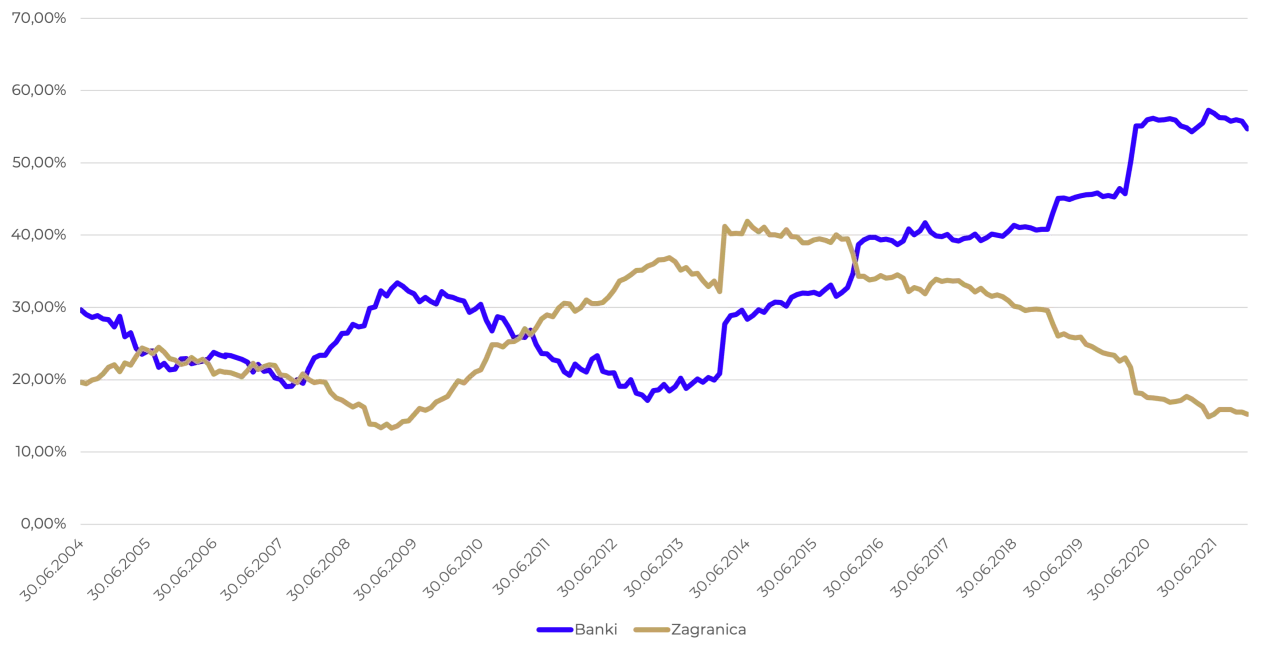

Warto zauważyć, że rentowność obligacji skarbowych jest determinowana przez wiele czynników, w tym przez popyt na te papiery wartościowe oraz decyzje podejmowane przez Narodowy Bank Polski. W ostatnich miesiącach obserwujemy także wzrost zainteresowania inwestorów obligacjami skarbowymi, co może wpływać na ich rentowność. W poniższej tabeli przedstawiamy aktualne stawki rentowności dla różnych typów obligacji skarbowych w Polsce.

Jakie są obecne stawki rentowności obligacji skarbowych?

Aktualne stawki rentowności polskich obligacji skarbowych różnią się w zależności od ich matury. Na przykład, rentowność 2-letnich obligacji skarbowych wynosi 4,25%, podczas gdy 5-letnie obligacje oferują rentowność na poziomie 5,00%. Dla 10-letnich obligacji, jak już wspomniano, rentowność wynosi 5,57%. Te dane są kluczowe dla inwestorów, którzy chcą podejmować świadome decyzje inwestycyjne.

| Typ obligacji | Rentowność (%) | Data |

| 2-letnie | 4,25 | 13 czerwca 2025 |

| 5-letnie | 5,00 | 13 czerwca 2025 |

| 10-letnie | 5,57 | 13 czerwca 2025 |

Porównanie rentowności z poprzednimi okresami: Co się zmieniło?

W ciągu ostatniego roku rentowność polskich obligacji skarbowych wykazała znaczące zmiany. Na przykład, w czerwcu 2024 roku rentowność 10-letnich obligacji wynosiła 5,25%, co oznacza wzrost o 0,32 punktu procentowego do obecnych 5,57%. Takie zmiany są istotne dla inwestorów, którzy obserwują, jak zmieniają się warunki rynkowe oraz jakie mogą być ich przyszłe konsekwencje.

Porównując rentowność z wcześniejszymi okresami, można zauważyć, że w marcu 2025 roku rentowność 5-letnich obligacji skarbowych wzrosła z 4,80% do 5,00%. Tego typu zmiany mogą wskazywać na rosnące zaufanie inwestorów do polskich obligacji skarbowych oraz na ich stabilność w kontekście globalnych rynków finansowych.

- Czerwiec 2024: Rentowność 10-letnich obligacji wynosiła 5,25%

- Marzec 2025: Rentowność 5-letnich obligacji wzrosła z 4,80% do 5,00%

- Czerwiec 2025: Rentowność 10-letnich obligacji wzrosła do 5,57%

Jak polityka monetarna wpływa na rentowność?

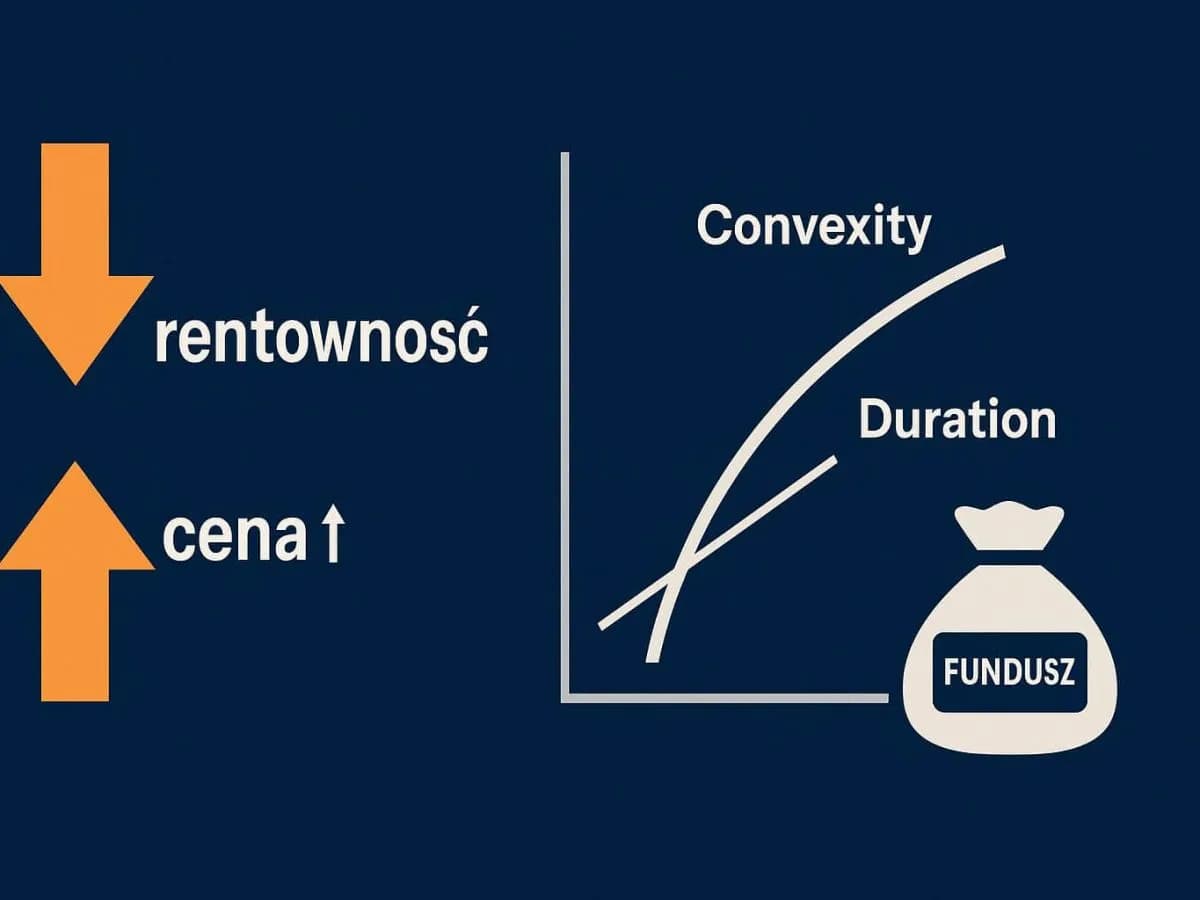

Polityka monetarna odgrywa kluczową rolę w kształtowaniu rentowności polskich obligacji skarbowych. Działania podejmowane przez Narodowy Bank Polski, takie jak zmiany stóp procentowych, mają bezpośredni wpływ na atrakcyjność obligacji dla inwestorów. Kiedy bank centralny decyduje się na podniesienie stóp procentowych, rentowność obligacji zwykle rośnie, co przyciąga nowych inwestorów. Z drugiej strony, obniżenie stóp procentowych może prowadzić do spadku rentowności, co zniechęca inwestorów do zakupu nowych obligacji.

Rola inflacji w kształtowaniu rentowności obligacji

Inflacja ma znaczący wpływ na rentowność obligacji skarbowych w Polsce. Wysoka inflacja prowadzi do obaw o spadek realnej wartości zwrotów z inwestycji w obligacje, co może skutkować wzrostem ich rentowności. Inwestorzy oczekują wyższych zwrotów, aby zrekompensować utratę siły nabywczej pieniądza. Zatem, kiedy inflacja rośnie, rentowność obligacji również ma tendencję do wzrostu, co wpływa na decyzje inwestycyjne oraz ogólną sytuację na rynku obligacji.

Analiza trendów rentowności obligacji skarbowych w Polsce

Przyszłość rentowności polskich obligacji skarbowych jest przedmiotem wielu analiz i prognoz. W miarę jak gospodarka Polski się rozwija, eksperci przewidują, że rentowność obligacji może ulegać dalszym zmianom. Wzrost inflacji oraz decyzje podejmowane przez Narodowy Bank Polski mogą wpływać na kierunek tych zmian. Warto zauważyć, że stabilność polityczna i ekonomiczna również odgrywa kluczową rolę w kształtowaniu oczekiwań inwestorów.

W nadchodzących miesiącach, analitycy przewidują, że rentowność 10-letnich obligacji skarbowych może wzrosnąć w odpowiedzi na rosnące stopy procentowe. Wzrost ten będzie wynikiem nie tylko krajowych, ale i globalnych trendów gospodarczych. Kluczowe wskaźniki, takie jak inflacja, stopy procentowe oraz sytuacja na rynku pracy, będą miały istotny wpływ na przyszłe decyzje inwestycyjne. Poniżej przedstawiamy listę kluczowych wskaźników, które mogą wpłynąć na przyszłą rentowność obligacji skarbowych.

- Wskaźnik inflacji - wpływa na realną wartość zwrotów z obligacji.

- Decyzje dotyczące stóp procentowych przez Narodowy Bank Polski - wpływają na koszt kredytów i rentowność obligacji.

- Sytuacja na rynku pracy - wskaźniki zatrudnienia mogą wpływać na ogólną kondycję gospodarki.

Jakie są prognozy dotyczące przyszłej rentowności?

Eksperci przewidują, że w najbliższych miesiącach rentowność obligacji skarbowych w Polsce może wzrosnąć. Wzrost ten będzie wynikiem oczekiwań dotyczących dalszych podwyżek stóp procentowych. Specjaliści wskazują, że stabilizacja inflacji oraz poprawa sytuacji gospodarczej mogą sprzyjać dalszemu wzrostowi rentowności. Warto śledzić te zmiany, aby podejmować świadome decyzje inwestycyjne.

Wpływ sytuacji gospodarczej na rentowność obligacji skarbowych

Sytuacja gospodarcza ma kluczowe znaczenie dla rentowności polskich obligacji skarbowych. Wzrosty lub spadki w gospodarce mogą wpływać na decyzje inwestorów oraz na popyt na obligacje. Kiedy gospodarka rośnie, inwestorzy mogą oczekiwać wyższych stóp zwrotu, co prowadzi do wzrostu rentowności obligacji. Z kolei w okresach spowolnienia gospodarczego, rentowność obligacji może maleć, ponieważ inwestorzy szukają bezpiecznych aktywów, co zwiększa popyt na obligacje skarbowe.

Oprócz tego, czynniki takie jak poziom bezrobocia, inflacja oraz ogólne nastroje konsumenckie również mają wpływ na rentowność obligacji. Wysoki poziom bezrobocia może wskazywać na osłabienie gospodarki, co z kolei może prowadzić do niższej rentowności obligacji. Dlatego analiza sytuacji gospodarczej jest niezbędna dla inwestorów, którzy chcą podejmować świadome decyzje dotyczące inwestycji w obligacje skarbowe.

Strategie inwestycyjne w kontekście rentowności obligacji skarbowych

W obliczu zmieniającej się rentowności polskich obligacji skarbowych, inwestorzy powinni rozważyć różnorodne strategie, które mogą pomóc w maksymalizacji zwrotów. Jednym z podejść jest dywersyfikacja portfela, która polega na inwestowaniu w różne rodzaje obligacji o różnych terminach zapadalności. Dzięki temu można zminimalizować ryzyko związane z nagłymi zmianami w rentowności i lepiej dostosować się do zmieniających się warunków rynkowych.

Kolejną strategią jest monitorowanie wskaźników ekonomicznych, takich jak inflacja i stopy procentowe, co pozwala na przewidywanie przyszłych trendów w rentowności obligacji. Inwestorzy mogą także rozważyć inwestowanie w obligacje skarbowe indeksowane inflacją, które oferują ochronę przed rosnącymi cenami. Tego typu podejście może zwiększyć stabilność zwrotów w dłuższym okresie, szczególnie w niestabilnych czasach gospodarczych.